A continuación exhibiremos las principales cuencas productivas del país y sus participaciones relativas en la producción nacional; luego analizaremos en detalle cada una de ellas.

| (*) La cuenca Neuquina incluye Cuyana (**) La cuenca Austral incluye Golfo San Jorge |

Cuenca Neuquina

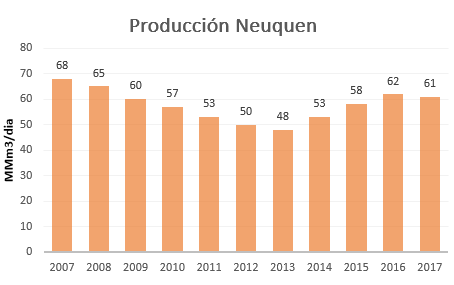

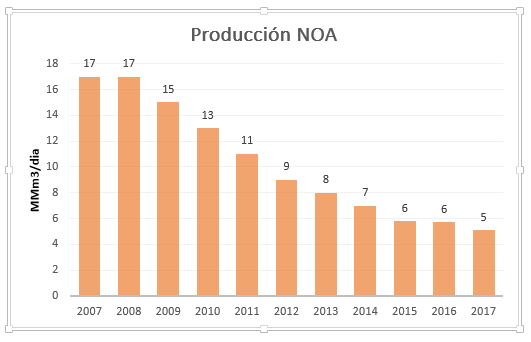

La cuenca responsable en la mayor oferta de gas natural en los últimos 3 años, ha sido la cuenca Neuquina, luego de consecutivas reducciones en su producción (2007-2013). Esta tendencia decreciente se revirtió completamente, creciendo casi 4 MMm3/día en promedio por año para el período 2013-2016, lo que representa un incremento del 8% anual. Sin embargo, en el 2017 se registra la primera caída desde su reactivación (-1.6% interanual), acompañando la tendencia nacional. A continuación el gráfico de su evolución en MMm3/día promedio:

YPF: Líder de la reactivación

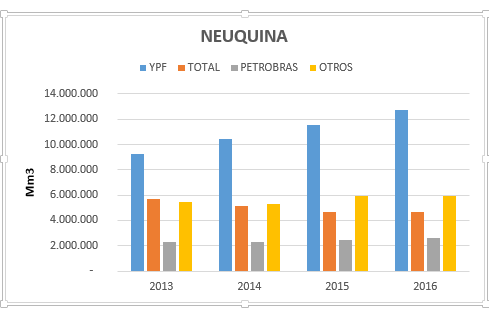

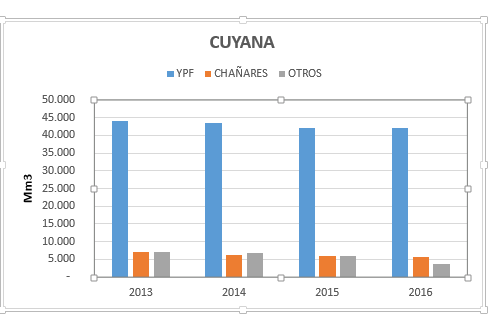

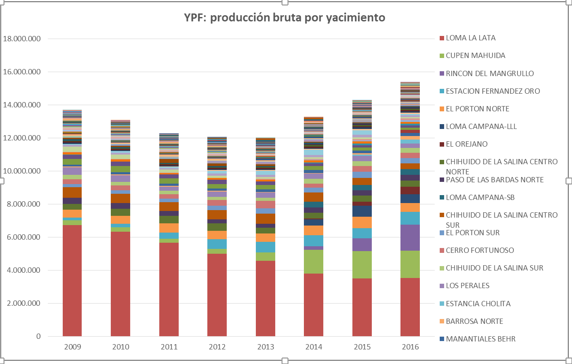

Si observamos los productores responsables de la producción bruta de la cuenca podemos notar que el impulsor del cambio ha sido YPF con una participación preponderante tanto en la cuenca neuquina (50%) como en la cuyana (80%). A continuación la producción bruta 2013-2016:

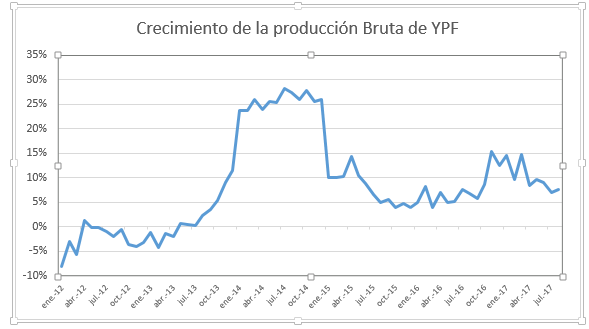

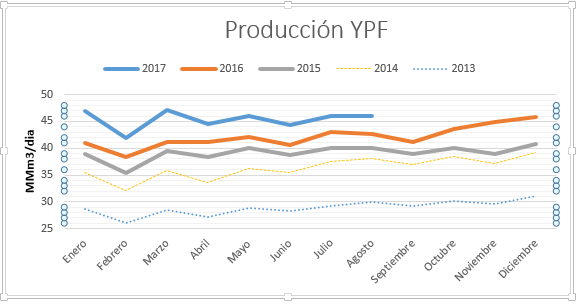

Además este productor continúa su tendencia de crecimiento registrando variaciones interanuales del 26% para el 2014, 8% para el 2015 y 2016; y un 10% en lo que va del 2017. Este fenómeno se da como consecuencia de la intervención estatal de la compañía que ha impulsado a la mayor producción, exploración y explotación de pozos de todo el país. A continuación observaremos la evolución porcentual intermensual de la compañía para el período 2012-2017:

En lo que va del 2017 vs 2013, YPF lleva acumulado un 60% más de producción bruta:

Si analizamos los pozos productivos de mayor impacto de este productor encontramos Loma la Lata (con un rendimiento decreciente), Cupen Mahuida (NQN, gas no convencional –tight-, rendimiento creciente), Rincón del Mangrullo (NQN, gas no convencional –tight-) y el Orejano (NQN, gas no convencional-shale) con gran potencial para producción.

Por otra parte, si analizamos los pozos disruptivos en el período 2016 vs 2015 destacamos en orden de mayor a menor volumen productivo: Rincón del Mangrullo (NQN, gas no convencional, 102%); El Orejano (NQN, gas no convencional, 90%); Estancia Cholita (SCR, gas convencional, 231%); Barrosa Norte (NQN, convencional, 218%); Rio Neuquén (NQN, gas no convencional, comienza producción en 2016); y Loma Campana (NQN, gas convencional, 84%).

Si analizamos lo que va del 2017 vs 2016 (7 meses del 2017 vs año completo 2016), destacamos, ordenados de mayor a menor volumen productivo: Rio Neuquén, con un 300% de aumento; el Orejano, 25%; y finalmente, Aguada la Arena (NQN, gas convencional), 250%.

Como conclusión, podemos decir que los pozos de mayor producción corresponden a gas no convencional, lo que implica un cambio de tendencia en el paradigma productivo argentino. Este cambio, sin embargo, se está dando a nivel mundial a partir del agotamiento de las reservas de gas convencional. De todas maneras, este cambio es favorable para Argentina, ya que dispone de la segunda reserva más grande de shale gas a nivel mundial, con principal foco en la cuenca neuquina (explotación Vaca Muerta).

Cuenca Austral

La segunda cuenca más importante del país, la cuenca Austral – que para nuestro análisis englobará a San Jorge – ha denostado un repunte productivo para el año 2016, luego de 4 años de mermas (período 2012-2015). Para el año corriente, vemos una merma en la producción (-2% vs 2016) que acompaña la tendencia nacional. Es importante destacar que en el 2017 esta cuenca ha sufrido varias interrupciones en su inyección debido a los trabajos de reparación del Gasoducto San Martin, coordinadas, en algunos casos, con los mantenimientos de productores como Wintershall, Total o Sipetrol. Esto explica, en gran parte, la merma de esta cuenca. A continuación el gráfico de su evolución en MMm3/día promedio:

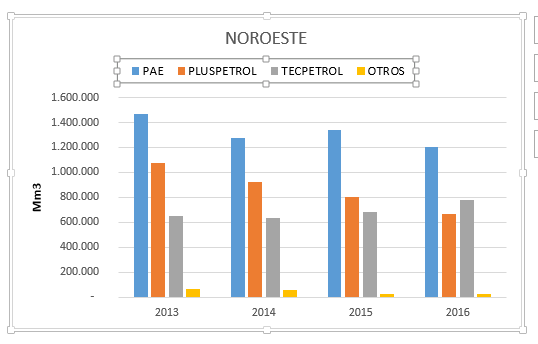

Para evidenciar lo antes expuesto, exhibiremos como se compone la tendencia de la cuenca a partir de las fluctuaciones entre los principales productores. Sin embargo, podemos ver que la producción del principal productor de esta cuenca, PAE, muestra un declive no compensado por el resto de los actores:

Tendencias del Corto Plazo

[/vc_column_text][/vc_column][/vc_row]

Accede al informe de 50 paginas sobre todo lo que paso en el mercado de Gas Natural, con informacion especial sobre producciones, oferta, demanda, precios y proyecciones. Todo lo que tiene que saber la industria. DOCUMENTO GRATIUTO!!!!

Registro y Acceso Inmediato

El informe del Mercado Argentino de Gas