Costos de Energía

A medida que se aleja el invierno, y se elevan las temperaturas, los bolsillos de la industria se recuperan al sentir un alivio en sus costos de Energía. Luego de un invierno afectado por la estacionalidad y las variaciones cambiarias, la baja en los precios de referencia del Gas Natural destinado a la generación ya se hace notar en los costos de Energía, provocando un descenso previsto para el mes de Agosto de entre un 15 % y 20 %.

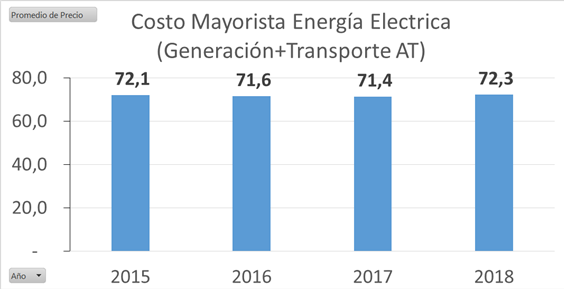

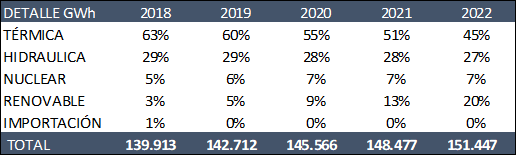

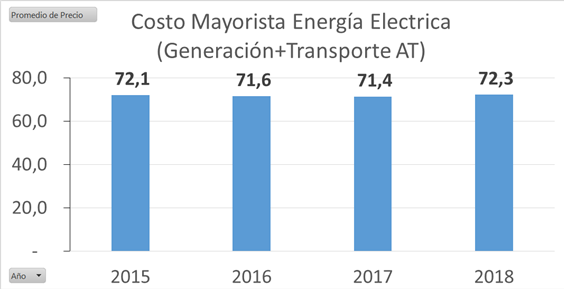

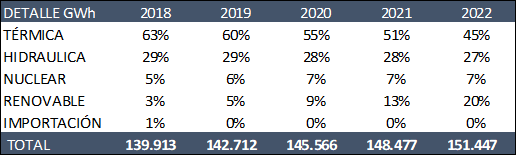

Si tomamos la evolución anual del precio promedio de la energía eléctrica para los últimos 4 años, podemos apreciar como su promedio ronda los 72 U$D/MWh (dólares por Mega Watt hora).

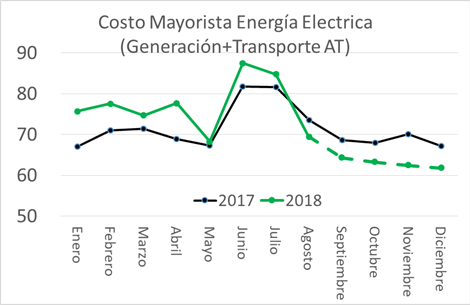

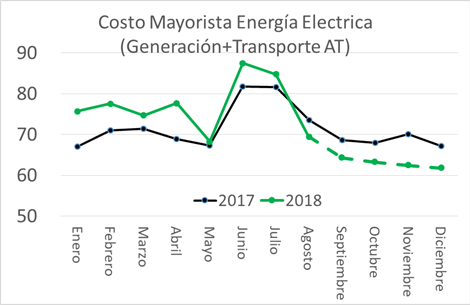

Si bien el 2018, producto principalmente de la devaluación y crisis cambiaria que dio comienzo en el mes de Mayo, comenzó con precios elevados en lo que respecta generación y transporte de energía eléctrica, con la reciente baja del precio de referencia del gas natural destinado a la generación (y teniendo en cuenta la composición del parque generador de la República Argentina), ya se vislumbra una marcada tendencia a la baja en lo que respecta a precios de energía.

Con un comienzo de año cercando a los 80 U$D/MWh, superados en los meses de invierno, ya puede apreciarse como para el final de este año tendremos un precio más cercano a los 60 U$D/MWh, lo cual ubica el promedio anual en el orden de los 72 U$D/MWh, precio que se viene manteniendo a lo largo de los últimos años, pero que quedara atrás ante los cambios previstos en el mercado a futuro.

Cambios en el Sector

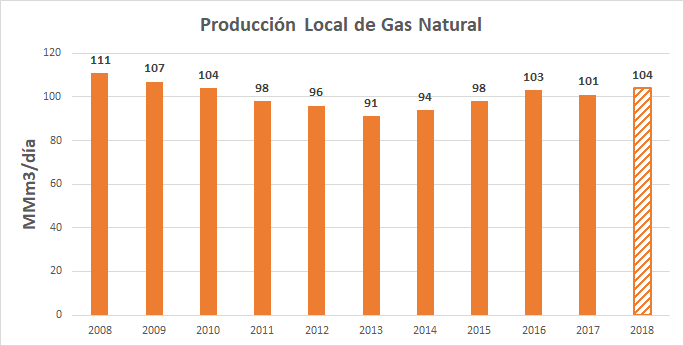

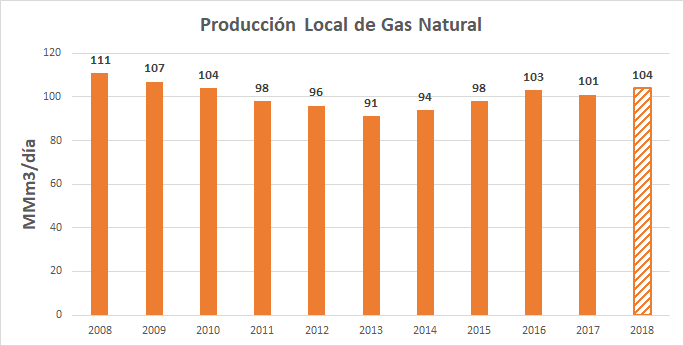

El primer cambio significativo que se prevé en relación al mercado de la energía se lo lleva la producción de Gas Natural. Con el auge de Vaca Muerta y la producción de Shale y Tight Gas en la cuenca Neuquina (Gas No Convencional), se ve como la tendencia decreciente en la producción de Gas que se venía manteniendo a lo largo de los últimos años, para este 2018 cambia, aumentando en el orden de los 3 MMm3/día la producción para este 2018 respecto al año 2017, y se espera que esta tendencia creciente en la producción se mantenga de aquí a futuro. Según las estimaciones oficiales del Ministerio de Energía se prevé para el año 2019 un aumento en la producción respecto al 2018 del orden del 15 % al 20 %.

Teniendo en cuenta la composición del parque generador, el aumento en la disponibilidad del fluido haría retroceder el precio en los meses de invierno (meses en los cuales ante la escases del fluido debe reemplazarse por combustibles líquidos, lo cual impacta muy negativamente en el precio de la energía eléctrica).

Perspectivas a Futuro

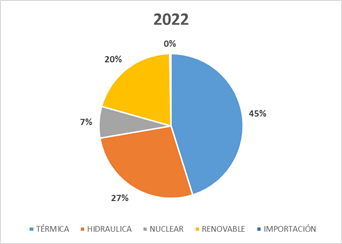

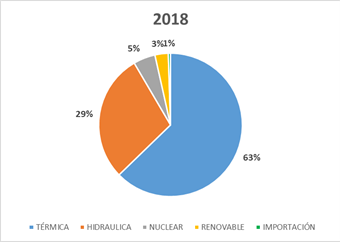

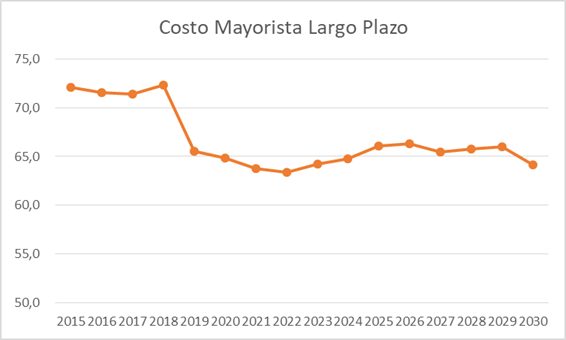

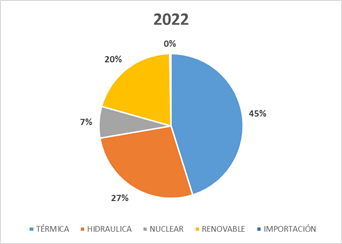

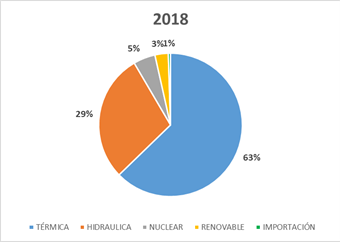

Considerando un aumento de un 2 % anual en la demanda de energía eléctrica, se espera que con el avance de las energías renovables, se vea modificada la actual composición del parque generador de energía eléctrica según se muestra a continuación:

Como se puede apreciar, se espera que para el año 2022 se alcance la meta del 20 % en lo que respecta a energías renovables, adquiriendo un peso relativo de importancia en lo que conforma el parque generador a nivel nacional, e impactando positivamente en los precios de la energía dados sus menores costos operativos.

A medida que avanzan las energías renovables, a su vez, se espera la puesta en marcha de nueva maquinaria termina (que reemplace maquinaria activa), con tecnologías más avanzadas y menor consumo especifico de combustibles, lo que confluye a su vez en un menor costo de generación, lo que también se traduce directamente al precio de la energía.

En el grafico anterior, se muestra a modo de estimación como confluyen las variables previamente mencionadas en los costos mayoristas de la energía. Se espera que para el año 2019 el precio medio anual rompa la barrera de los 70 U$D/MWh, ubicándose en torno a los 66 U$D/MWh, implicando una importantísima reducción de 6 U$D/MWh con respecto al actual 2018.

Se puede ver como el cambio en la matriz de generación (con la aparición de las energías renovables) jugara un papel fundamental en la reducción de los costos de generación, sumando a la mayor disponibilidad de Gas Natural, recurso empleado por las maquinas térmicas, que a pesar de verse reducida su proporción en la conformación del parque generador futuro, seguirán siendo la mayor fuente de generación de energía eléctrica.