Energía en Argentina y el mundo: qué pasó en el 2020 y cómo será el 2021

Los argentinos estamos acostumbrados a que los años no sean lo que esperamos. Esta vez el mundo también se tuvo que habituar a lo impensado. A fin del 2019, a nadie le llamó la atención la aparición de un nuevo virus en China. En Argentina, gran parte de la población se esperanzaba con la posibilidad de que un nuevo Gobierno con diferentes políticas hiciera crecer la economía. La energía local estaba en pausa, esperando a la política económica: por el tipo de cambio, por los precios, por la tasa de interés y por las tarifas.

Aunque sabemos que los pronósticos no están hechos para cumplirse, creemos en el ejercicio. A continuación los principales hechos del año pasado y predicciones del venidero sobre los temas energéticos.

1) DERRUMBE Y RECUPERACIÓN DE LA DEMANDA ENERGÉTICA MUNDIAL Y LOCAL

1) DERRUMBE Y RECUPERACIÓN DE LA DEMANDA ENERGÉTICA MUNDIAL Y LOCAL

Según la IEA (International Energy Agency), en 2020 la demanda de energía mundial se desplomó un 5,3%: con un impacto del 8,5% en combustibles líquidos utilizados mayormente para el transporte y sólo un 3,3% para el gas utilizado mayormente para generar energía eléctrica. La excepción fueron las renovables con un crecimiento del 0,9%.

Con la fuerte recuperación de Asia del Covid y la aparición de las vacunas, esperamos que el consumo mundial se reponga firmemente en 2021. No creemos que vuelva a niveles del 2019, por las restricciones al transporte general en Occidente y un adelantamiento de cambio cultural que nos lleva a trabajar más desde nuestras casas. Como dato interesante, a pesar de la crisis, la economía y la energía de China crecerán de todas formas en el año 2020, en el 3er trimestre su PBI ya creció un 4,9% frente al 2019.

En Argentina, con datos hasta octubre o noviembre, en el 2020 frente al 2019 acumulado, el consumo de combustibles líquidos se desmoronó un 19%, de gas un 4% y de energía eléctrica solamente un 1%. En un año electoral en el que ya se adelantó que los aumentos tarifarios serán mínimos, esperamos una recuperación en gas y energía eléctrica pero no en líquidos donde también vemos una tardanza en recuperar la movilidad (con aperturas y cierres hasta que la vacunación sea masiva) y menor transporte a los trabajos.

2) DESPLOME Y ASCENSO DE LOS PRECIOS INTERNACIONALES DEL PETRÓLEO, VOLVIÓ EL BARRIL CRIOLLO EN ARGENTINA PERO POR POCO TIEMPO

2020 va a ser recordado como el año en el que el WTI, marcador del precio de crudo de Estados Unidos por excelencia, tuvo una cotización negativa por la falta de lugar para almacenar el crudo que nadie demandaba. Los crudos internacionales bajaron de u$s 60 por barril a comienzo del año a 20 en abril, terminando el año en alrededor de u$s 50 en diciembre, una gran

Para el año 2021 creemos que el precio del crudo seguirá subiendo. Además de la recuperación de la demanda, la suspensión de inversiones enormes en upstream convencional y no convencional harán que la oferta sea menor sumado a la cada vez más fuerte política de descarbonización que hace que bancos y fondos dejen de invertir en proyectos de hidrocarburos.

En Argentina, en mayo volvió el Barril Criollo que fijaba el precio local en u$s 45 por barril como piso, sin embargo duró poco porque el precio internacional se recuperó a los pocos meses. También se quitaron las retenciones para precios menores a u$s 60 por barril. Ya estamos acostumbrados que cuando baja fuerte el crudo en el mundo, se establece en nuestro país un precio sostén para mantener la actividad. Cuando sube abruptamente en el mundo, agregamos retenciones a la exportación para que no suba localmente. De esta manera, nuestro país actúa como un hedge natural frente a las fluctuaciones del precio de crudo, protegiendo a los consumidores o a las empresas según el caso.

Para el año 2021, con una suba del precio de crudo, no imaginamos grandes variaciones en este sentido en las regulaciones de precios del upstream. Distinto será el caso del downstream donde habrá mayores tensiones para subir los precios de las naftas y hacer más rentable la actividad de YPF frente a la señal inflacionaria en un año electoral.

3) UN NUEVO PLAN ARGENTINO QUE CONTRACTUALIZA EL GAS A 4 AÑOS SUBSIDIADO POR EL ESTADO

Con la producción de gas cayendo un 8% anualmente, nula inversión en perforación de este fluido en el 2020 y el precio bajando en los últimos 3 años (llegando en noviembre del 2020 a un valor un poco menor a los u$s 2 por MMBTU), luego de anunciarlo desde marzo, en diciembre se efectuó la licitación para contractualizar el gas que consumimos los usuarios domiciliarios, comerciales y las usinas eléctricas por los próximos 4 años.

La licitación permitió asegurar un piso de 100 MMm3/d de gas (70 para los residenciales/usinas eléctricas y 30 para el resto del mercado). Este es el volumen aproximado necesario para satisfacer el consumo de verano en nuestro país (en invierno el consumo residencial se multiplica por 5). El precio promedio de la licitación fue de u$s 3,5 por MMBTU, un 50% superior al precio de gas total del último año. La diferencia entre ese precio en dólares y las tarifas, se subsidiará con emisión monetaria.

Gracias a la gran participación en la licitación del Plan Gas (mucha alternativa no le quedaba a las empresas porque se licitaba el 80% del mercado), creemos que se logrará con un volumen muy importante de inversiones que detendrá la caída de producción evitando importar gas masivamente. Sin embargo, y como ocurrió en el invierno del 2020 que se importó en julio el equivalente a 19 MMm3/d en líquidos, se deberán importar líquidos o hasta se está hablando del retorno de otro barco regasificador en Bahía Blanca para evitar cortes de gas a la industria.

Triste historia de un país al que le sobra el gas en el subsuelo pero no logra la ejecución de un plan y políticas para poder exportarlo masivamente.

4) LA PRODUCCIÓN HIDROCARBURÍFERA LOCAL NO LOGRA RECUPERARSE

La producción de petróleo está estancada hace 6 meses en un 9% debajo de los valores prepandemia. Este valor es menor que la baja en consumo (del 18%), la diferencia fue compensada por las exportaciones que aumentaron en el año un 21% (la cuenca neuquina volvió a exportar crudo) y un aumento del stock. La falta de reactivación del consumo de líquidos y en consecuencia de inversión causó este amesetamiento de la producción. Si el precio del crudo sigue recuperándose debería volver la inversión siempre y cuando la macroeconomía lo permita. En particular muchas empresas se volcaron al gas con el Plan Gas y podrían no contar con suficientes fondos para reinvertir en crudo (está restringida la compra y remisión de divisas al exterior).

La producción de gas nacional cayó 8%, estimamos que no caerá más debido al precio atractivo del Plan Gas y sus altas penalidades por no cumplir los volúmenes establecidos.

5) LÓGICO DESPLOME DE LA INVERSIÓN MUNDIAL Y LOCAL CON RECUPERACIÓN GRADUAL

La inversión en energía en el mundo se desplomó un 18,3% en 2020 según la IEA, un valor casi 4 veces más grande que la demanda energética.

En Argentina, en hidrocarburos upstream, las empresas habían estimado a principio del año una inversión de u$s 5000 millones, casi 30% menor a la del 2019. Con el avance de la pandemia, creemos que la inversión con toda la suerte pudo haber alcanzado la mitad, u$s 2500 millones. La perforación y fracturas llegaron a cero en abril con una recuperación lenta para la perforación y muy buena para las fracturas que en diciembre llegaron a niveles del 2019 (reactivación en áreas de gas).

Para el año 2021, va a tener que haber inversión bastante fuerte en gas para lograr el compromiso del Plan Gas de al menos mantener durante todo el año la producción por empresa y cuenca del invierno del año 2020. En el crudo, dependerá de lo que pase con el precio y el costo de financiamiento. Los pozos de Vaca Muerta están teniendo cada día mejores resultados. En 2020, en los primeros diez meses de producción, los pozos de petróleo tuvieron un rendimiento un 25% que en el 2019 y un 100% que en el 2018, con ramas horizontales cada vez más largas y mayor cantidad de fracturas por pozo.

6) ENERGÍAS RENOVABLES SON LA EXCEPCIÓN EN EL MUNDO Y ARGENTINA

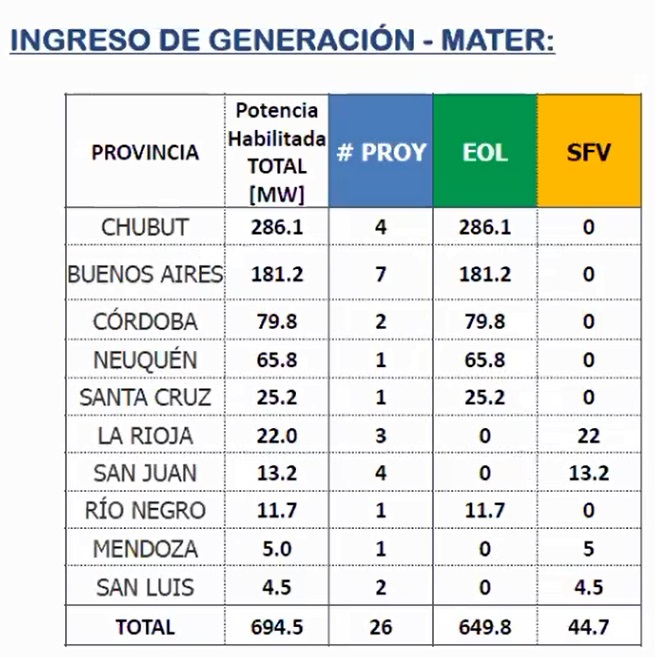

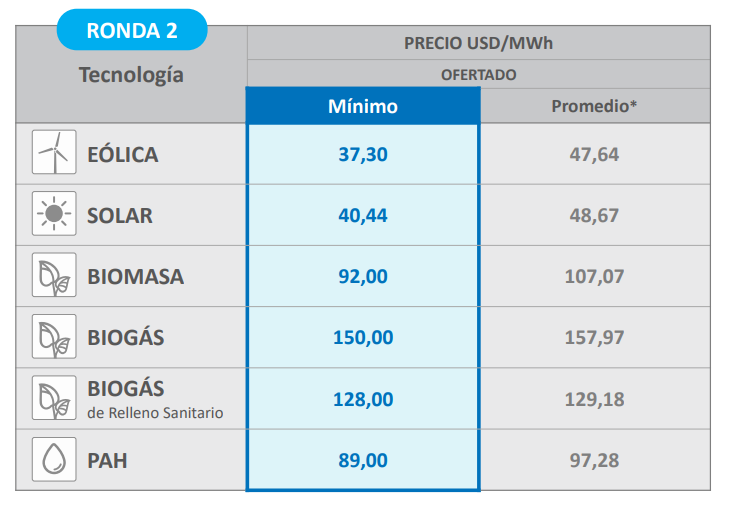

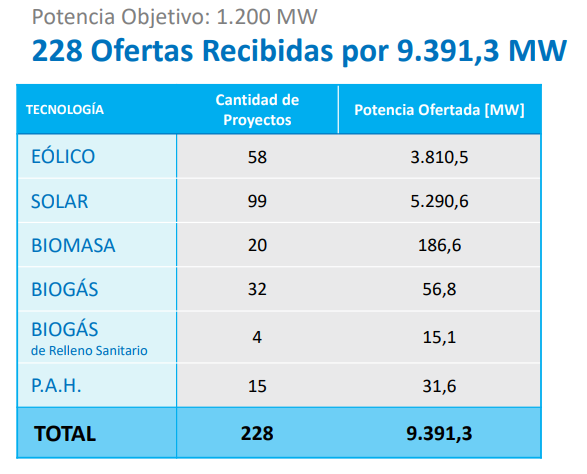

A pesar de las fuertes caídas de producciones de energía, las renovables siguen ganando espacio, sumando eficiencias y bajando sus costos. En 2020 la producción de energías renovables creció 0,9% en el mundo y un impresionante 65,5% en la Argentina, llegando a representar en nuestro país un 12% de la energía generada en noviembre del 2020. El boom de inversiones en renovables de los últimos años está dando sus frutos a pesar de que muchos proyectos están parados por falta de financiamiento.

En el 2021, no creemos que estén las condiciones para aumentar fuertemente la capacidad en Argentina como sucedió en los años anteriores. Tampoco lo vemos como una prioridad en este momento para el Estado con toda la problemática más compleja que tiene por delante.

7) ESTAMOS FINALMENTE EN UNA NUEVA TRANSICIÓN ENERGÉTICA

Además de disminuir las emisiones de dióxido de carbono en casi un 7% por la parálisis, la pandemia del coronavirus parece habernos hecho conscientes que habitamos el mismo planeta y que todos podemos sufrir las consecuencias de tragedias globales.

De esta forma, además de los países (en particular China para el 2050), gran cantidad de empresas petroleras (en particular las europeas) se han convertido en energéticas y fijado objetivos de emisiones netas cero para las próximas décadas.

Estas transformaciones tan fuertes de empresas originalmente muy hidrocarburíferas a energéticas con gran foco en renovables, en muchos casos pueden estar incentivadas por fines políticos y de imagen pública, la fama del petróleo está en franco deterioro.

Más luego del triunfo de Biden con una agenda mucho más verde que Trump. En un mundo con todavía un 85% de matriz energética vinculada al carbón (petróleo gas y carbón), ya no se habla de ir al gas más limpio que el carbón para generar energía eléctrica o movimiento de vehículos sino directamente a los vehículos eléctricos o a la pila de hidrógeno. En el transporte terrestre, marítimo o aéreo es donde el petróleo parecía más difícil de reemplazar. El boom de Tesla con su increíble cotización de mercado parece estar marcando el camino.

En Argentina con una matriz energética primaria todavía del 90% de hidrocarburos, va a ser difícil seguir ampliando las energías renovables que requieren bajos costos de financiamiento y libertad en las importaciones de paneles o molinos competitivos producidos mayormente en China que requieren divisas.

8) LA ENERGÍA SEGUIRÁ SUPEDITADA A LA MACROECONOMÍA DEL PAÍS

Con la sensación de que está comenzando la segunda ola de la pandemia y menor paciencia por lo terrible de la economía del año, parece no haber lugar para una macroeconomía más amigable con las inversiones sino con pisar las tarifas, cuidar que no salgan los dólares y que no estalle la inflación y devaluación. Tampoco en un año electoral parece haber espacio para un acuerdo con el FMI que requeriría un ajuste del déficit fiscal.

De esta forma, no vislumbramos la llegada de importantes inversiones en el sector sino la reinversión de las utilidades de las empresas. También podría haber algunas compras de activos por temas políticos o por los valores tan bajos de cotizaciones de las acciones argentinas.

Esperemos que el 2021 sea el año de la vacuna y la recuperación. Ojalá logremos capitalizar y adoptar las mejores prácticas que el 2020 tan violentamente nos impuso para así construir un futuro mejor.

fuente: https://www.cronista.com/columnistas/energia-en-argentina-y-el-mundo-que-paso-en-el-2020-y-como-sera-el-2021/